LE DEBOLEZZE DELL’UNIONE

L’unione monetaria europea è sempre stata una grande scommessa. Ha istituito la per un’immensa regione che però non è uno Stato, dando vita così a una sorta di istituzione trans-europea con compiti istituzionali, che non rappresenta nessun governo in particolare. I padri fondatori non avevano anticipato tutte le problematiche che sarebbero scaturite da questa peculiarità. Ogni allargamento dell’area euro ha infatti portato all’allargamento automatico del consiglio direttivodella banca centrale, senza tener conto che, così facendo, divenivano più complesse la governance e le decisioni di politica monetaria, comprese le condizioni di finanziamento dei governi e il rifinanziamento delle banche commerciali private. Per superare problemi di governance così profondi, è necessaria una revisione dalle fondamenta dell’Eurosistema.

In una unione monetaria, gli interessi nazionali possono divergere nel tempo, come accade con gli interessi regionali. Fin dall’inizio del progetto euro, gli economisti hanno messo in guardia contro i rischi che possono essere generati da una politica monetaria unica, in particolare quando è necessario un aggiustamento e non è più possibile ricorrere alla svalutazione. L’aggiustamento in un’unione monetaria è doloroso – come dimostra chiaramente quanto accaduto nella periferia d’Europa – ed è allora fondamentale evitare prima di tutto che i disallineamenti si verifichino. Nonostante gli avvertimenti, i politici europei hanno persistito su un sistema che ha alcune debolezze intrinseche.

Una politica monetaria comune deve essere formulata a un livello superiore e indipendentemente dagli interessi dei singoli Stati. E invece le banche centrali nazionali dell’area euro influenzano non poco la politica monetaria della Bce (nei fatti, ne sono le proprietarie) e rappresentano perciò una significativa fonte di rischio. Un esempio è la loro ben documentata riluttanza a imporre haircut sul valore delle garanzie offerte dalle banche private degli Stati membri per finanziare le loro attività di credito. L’haircut rappresenta invece uno dei pochi freni naturali all’indebitamento da parte dei governi, in particolare quando è dovuto a politiche fiscali irresponsabili. E la Bce avrebbe dovuto applicarlo ben prima, quando a metà degli anni Duemila divenne chiaro che i paesi del Sud Europa stavano perdendo competitività e i loro governi non adottavano misure per contenere la spesa pubblica. Per esempio, è evidente che questo vincolo avrebbe dovuto essere imposto alle banche greche già nel 2003-2004, dal momento che sia il settore pubblico che quello privato presentavano già un indebitamento eccessivo. Una restrizione nei flussi di credito verso banche e altre istituzioni finanziarie greche avrebbe rallentato la domanda aggregata e la caduta della competitività che già si stava manifestando. In questo senso, la politica di un solo tasso di interesse, tanto apprezzata dall’allora presidente della Bce, Jean-Claude Trichet, ha mandato ai mercati il segnale esattamente sbagliato. Ma una volta che i mercati si sono resi conto di quello che stava accadendo, governi che prima erano in grado di indebitarsi alle stesse condizioni della Germania hanno visto crollare la loro competitività. A quel punto, però, era troppo tardi: dopo l’aggiustamento, la Bce era così preoccupata di rafforzare la salute finanziaria del sistema nel suo insieme che le era impossibile applicare un serio haircut a un qualunque singolo Stato, anche se i rating, i rendimenti sui titoli e la disponibilità di credito erano ormai significativamente diversi tra i diversi paesi.

In una unione monetaria, gli interessi nazionali possono divergere nel tempo, come accade con gli interessi regionali. Fin dall’inizio del progetto euro, gli economisti hanno messo in guardia contro i rischi che possono essere generati da una politica monetaria unica, in particolare quando è necessario un aggiustamento e non è più possibile ricorrere alla svalutazione. L’aggiustamento in un’unione monetaria è doloroso – come dimostra chiaramente quanto accaduto nella periferia d’Europa – ed è allora fondamentale evitare prima di tutto che i disallineamenti si verifichino. Nonostante gli avvertimenti, i politici europei hanno persistito su un sistema che ha alcune debolezze intrinseche.

Una politica monetaria comune deve essere formulata a un livello superiore e indipendentemente dagli interessi dei singoli Stati. E invece le banche centrali nazionali dell’area euro influenzano non poco la politica monetaria della Bce (nei fatti, ne sono le proprietarie) e rappresentano perciò una significativa fonte di rischio. Un esempio è la loro ben documentata riluttanza a imporre haircut sul valore delle garanzie offerte dalle banche private degli Stati membri per finanziare le loro attività di credito. L’haircut rappresenta invece uno dei pochi freni naturali all’indebitamento da parte dei governi, in particolare quando è dovuto a politiche fiscali irresponsabili. E la Bce avrebbe dovuto applicarlo ben prima, quando a metà degli anni Duemila divenne chiaro che i paesi del Sud Europa stavano perdendo competitività e i loro governi non adottavano misure per contenere la spesa pubblica. Per esempio, è evidente che questo vincolo avrebbe dovuto essere imposto alle banche greche già nel 2003-2004, dal momento che sia il settore pubblico che quello privato presentavano già un indebitamento eccessivo. Una restrizione nei flussi di credito verso banche e altre istituzioni finanziarie greche avrebbe rallentato la domanda aggregata e la caduta della competitività che già si stava manifestando. In questo senso, la politica di un solo tasso di interesse, tanto apprezzata dall’allora presidente della Bce, Jean-Claude Trichet, ha mandato ai mercati il segnale esattamente sbagliato. Ma una volta che i mercati si sono resi conto di quello che stava accadendo, governi che prima erano in grado di indebitarsi alle stesse condizioni della Germania hanno visto crollare la loro competitività. A quel punto, però, era troppo tardi: dopo l’aggiustamento, la Bce era così preoccupata di rafforzare la salute finanziaria del sistema nel suo insieme che le era impossibile applicare un serio haircut a un qualunque singolo Stato, anche se i rating, i rendimenti sui titoli e la disponibilità di credito erano ormai significativamente diversi tra i diversi paesi.

Banca centrale europea

UNA NUOVA BCE

La ripoliticizzazione della politica monetaria attraverso le banche centrali nazionali mette a forte rischio un’ulteriore integrazione economica nell’area euro, così come politiche neutrali (sorde agli interessi nazionali) della moneta e del credito. La soluzione più logica è allora ridisegnare la Bce sull’esempio del Federal Reserve Systemdegli Stati Uniti (figura 1).

Le dodici Federal Reserve Bank regionali coprono larghe parti di territorio che non coincidono con i confini dei singoli stati Usa. Anche tra i vari distretti delle Federal Reserve Bank regionali sorgono problemi di bilancia dei pagamenti e disallineamenti della competitività, ma sono apolitici e immuni dalle pressioni dei governi dei singoli Stati. Hanno poco o niente a che vedere con i bilanci dei singoli Stati ed è escluso a priori il salvataggio di uno Stato da parte della filiale locale della Federal Reserve. Il fatto che quarantanove Stati americani abbiano approvato limiti costituzionali al finanziamento in deficit delle spese correnti rende credibile la politica del “no” ai salvataggi.

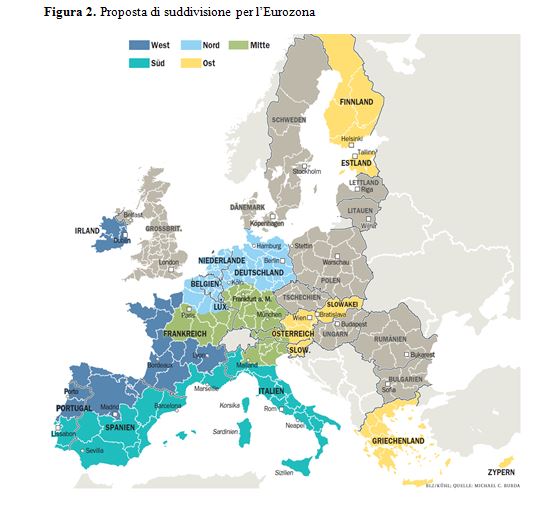

La figura 2 rappresenta un esempio di una possibile ripartizione dell’autorità monetaria dell’area euro lungo le linee delle già esistenti regioni amministrative europee (Nuts-2).

Un simile ridisegno della Bce, che intenzionalmente divide in zone diverse i paesi più grandi, contribuirebbe a ristabilire un’allocazione neutrale, e indipendente dalla politica, del denaro e del credito. Il numero dei membri del Consiglio direttivo in rappresentanza dei distretti potrebbe essere basato sulla popolazione o sul Pil pro-capite. Il Consiglio direttivo della nuova Bce potrebbe ricevere una legittimazione democratica dal Parlamento europeo, su nomina delle autorità nazionali. I paesi più piccoli non sarebbero penalizzati, anzi beneficerebbero della riduzione della naturale egemonia esercita dagli Stati membri più grandi. Le eredità dell’attuale situazione – i Target 2 nei bilanci delle banche centrali nazionali – potrebbero essere assegnate ai nuovi distretti della Bce pro-rata sulla base della popolazione o della quota di Pil: perderebbero così immediatamente la loro rilevanza politica.

Sottrarre la politica monetaria dall’influenza degli Stati membri aumenterebbe l’efficienza e la funzionalità dell’unione monetaria. Un contesto neutrale, basato sul mercato, dell’allocazione del credito dalla banca centrale alle banche degli Stati membri è essenziale per il funzionamento dell’unione monetaria. Regole rigorose di haircut per il rifinanziamento da parte della Bce sulla base del merito del credito costringerebbero gli Stati membri ad adottare al proprio interno una maggiore disciplina di bilancio, permettendo così un ritorno credibile al principio del “No-bailout” contenuto nel Trattato europeo. La crescita esponenziale degli squilibri Target 2 degli ultimi cinque anni avrebbe potuto essere evitata se fin dall’inizio ci fosse stata un’applicazione imparziale dei vincoli sulle garanzie e sulla capacità di leva, allineando i tassi di interesse locali agli squilibri nei finanziamenti e contrastando le incipienti bolle in Irlanda e Spagna. Le ciambelle di salvataggio lanciate agli Stati, come i programmi Ltro e Omt, diverrebbero un ricordo del passato, così come le aperte pressioni lobbistiche delle banche centrali nazionali – quali quelle della Bundesbank – contro le misure di politiche monetaria adottate dalla pur nominalmente indipendente Bce.

Questo prossimo passo sarà il più difficile del cammino verso l’integrazione europea e significherà anche ribadire l’impegno nel progetto della moneta unica: insomma, un vero e proprio passaggio del Rubicone. Tuttavia, è indispensabile per assicurare il futuro sostenibile di una politica monetaria davvero indipendente e neutrale – ed è anche nell’interesse del mandato della Bce di mantenere la stabilità dei prezzi. Senza passi credibili verso la de-politicizzazione della politica monetaria, è improbabile che l’euro nella sua forma attuale possa far fronte a eventuali shock macroeconomici nei prossimi anni.

+PICCOLO.jpg)

Nessun commento:

Posta un commento

5 STELLE